2017 sin duda fue un año de pago con plásticos. Plásticos entendidos como las diversas opciones que nos ofrece el mundo de las tarjetas bancarias. Durante el año pasado, 8 de cada 10 españoles poseía una de ellas, ya fuera de crédito, débito, prepago o “revolving”. Hoy te contamos las diferencias entre cada una de ellas para que valores cuál es la que más te conviene. Comenzamos.

Débito: “conozco y dispongo del total que tengo”.

La compra de la semana en el súper, unas entradas de cine o invitar a tu pareja a cenar. Estas (y muchas otras) acciones, pueden resultan más sencillas con una tarjeta de débito en el bolsillo (ya que pocas veces se cuenta con el efectivo necesario para ello). La cantidad que se pague con la tarjeta de débito será descontada automáticamente de la cuenta corriente. Es decir, si no hay fondos suficientes, no se puede llevar a cabo la compra.

Prepago: “ingreso sólo la cantidad que necesito”.

Lejos de la incertidumbre o la angustia que puede generar la “revolving” (que te contamos más abajo), te presentamos su antítesis: las tarjetas prepago. Utilizadas habitualmente para las compras por internet, estas tarjetas nos permiten ingresar una pequeña cantidad que puede estar destinada a un pago concreto. Son ideales para operar en Internet de una manera rápida y segura. Cuando se ha hecho el pago, el consumidor puede volver a recargar la cantidad que desee.

Crédito: “solicito una cantidad determinada”.

Las compras anteriormente mencionadas también pueden llevarse a cabo mediante tarjeta de crédito. Si hay fondos, esta tarjeta funcionará como una de débito. En este caso, es la entidad financiera la que presta el dinero en el momento requerido. Esta cantidad se tendrá que devolver los primeros días del mes siguiente en el que se efectúa la compra. Si no se hace, junto con el capital prestado, se cargarán los intereses de demora.

Revolving: “solicito cantidad y ya pagaré”.

La polémica “revolving” es una modalidad de las tarjetas de crédito. Puede llamarse de varias maneras: crédito fácil, cuota fácil, cuota flexible… La entidad bancaria presta la cantidad que solicita el cliente, pero deja a la elección del consumidor el plazo y la cantidad que quiere abonar cada mes. El consumidor puede dividir el pago en pequeñas cantidades mensuales, pero esto tendrá como consecuencia la imposición de unos intereses altos, tanto que estamos hablando de tipos de intereses anuales del 20 % TAE. Tan altos que pueden considerarse “de usura” como una de las sentencias proclamadas por el Tribunal Supremo en 2015.

Descarga gratis nuestro eBook sobre qué son y cómo reclamar las comisiones bancarias ilegales

¿Lo vemos con un ejemplo?

Contratamos una tarjeta “revolving” y nos prestan 1.000 € para una emergencia. En sus condiciones, vemos que el tipo de interés es de un 25%. Estás tranquilo: sabes que no tienes un plazo estipulado, aunque cuentas con un mínimo a pagar del 4% mensual (si te dejan 1.000 €, como mínimo tienes que pagar 40 € al mes).

¿Bien? Pues no.

Durante el primer mes, se han generado intereses anuales del 25% de la cantidad prestada, es decir si el 25% de 1.000 es 250 € (total del interés anual) y dividimos ese total en doce meses, nos toca pagar al mes 20,84 € de interés. Bien. Pues si hemos acordado un pago de 40 € mensuales para devolver la cantidad, 20,84 € corresponderán a los intereses. Y así sucesivamente hasta que la deuda quede saldada. Con lo cual, si vas a optar por este tipo de tarjeta de crédito, presta atención al tipo de interés anual y al mínimo mensual fijado. A las entidades les interesa un tipo de interés mensual alto y un mínimo mensual a pagar. ¿Situación recomendable? Como ves, no.

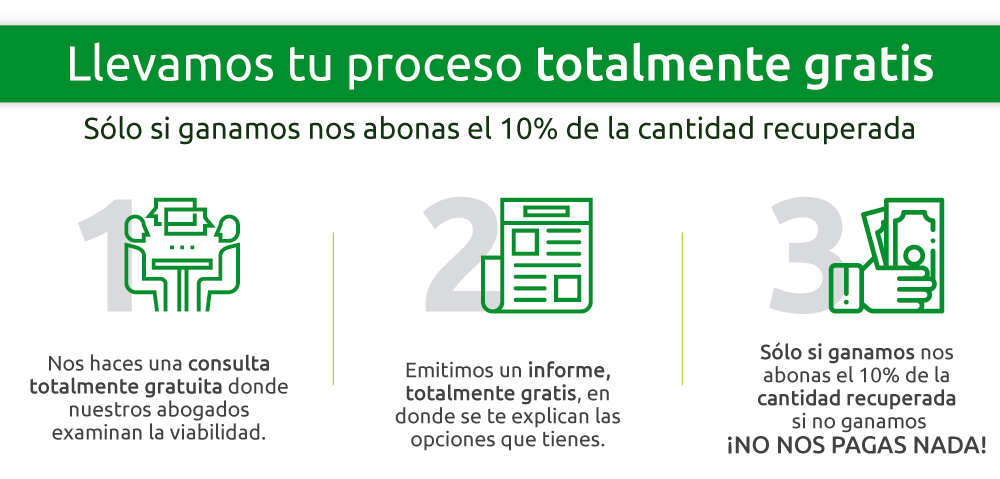

Si quieres más información sobre cualquiera de estas tarjetas o te has visto afectado por algún caso relacionado con ellas, y quieres pronunciarte, haz clic en reclamacion impagos.