Desde que comenzó la crisis económica, las entidades financieras han comercializado una serie de productos financieros de dudosa legalidad y de complejo uso para lucrarse a costa de la falta de conocimiento financiero de sus clientes.

Obligaciones subordinadas, gastos hipotecarios, hipotecas multidivisas, swap… Hoy nos centramos en este último, un producto financiero complejo cuyas cláusulas rozan la abusividad por los cuatro costados.

PERO, ¿QUÉ ES UN SWAP?

Un swap (o permuta financiera) es un producto financiero complejo que se contrata con el fin de cubrir las subidas de tipos de interés (Euríbor) en créditos, como son los préstamos hipotecarios. Su funcionamiento es muy complejo, lo que provoca que el cliente no lo entienda a la primera.

* Frecuentemente, se utiliza como si fuera un “seguro” que protege al consumidor que contrata un préstamo y le protege frente a las subidas de los tipos de intereses, derivados de la deuda de dicho préstamo.

Este fue el argumento de muchas entidades bancarias para la comercialización de estos swaps, pero no comentaron a sus clientes que los swaps supondrían un gran coste extra para los clientes cuando los tipos de interés descienden por debajo de ciertos límites.

¿CÓMO FUNCIONAN LOS SWAPS?

El funcionamiento es complejo. La idea es que el cliente pide un préstamo hipotecario y el banco realiza una serie de pagos según un tipo de interés variable marcado por el Euribor al cliente en base a ese préstamo que ha pedido. Hasta aquí, todo normal.

Lo complejo nace cuando hablamos de las obligaciones del contratante. El cliente debe realizar una serie de pagos referenciados por un determinado interés fijo que ha pactado con su banco (y todo por evitar la subida del Euribor).

¿DÓNDE SURGE EL PROBLEMA?

El problema surge cuando el índice del Euribor es muy bajo y esta situación se mantiene con el paso del tiempo. ¿El motivo? El “seguro” que se ha pretendido contratar para lidiar con los riesgos de la subida del Euribor comienza a carecer de sentido porque el Euríbor marca un índice bajo.

Es decir, se está pagando un “seguro” para nada. Y en la firma del contrato del préstamo entre banco y cliente, esta información ya era conocida por los bancos, ya que poseen extensos informes económicos que predicen el estado del nivel del Euríbor de cara a los próximos años.

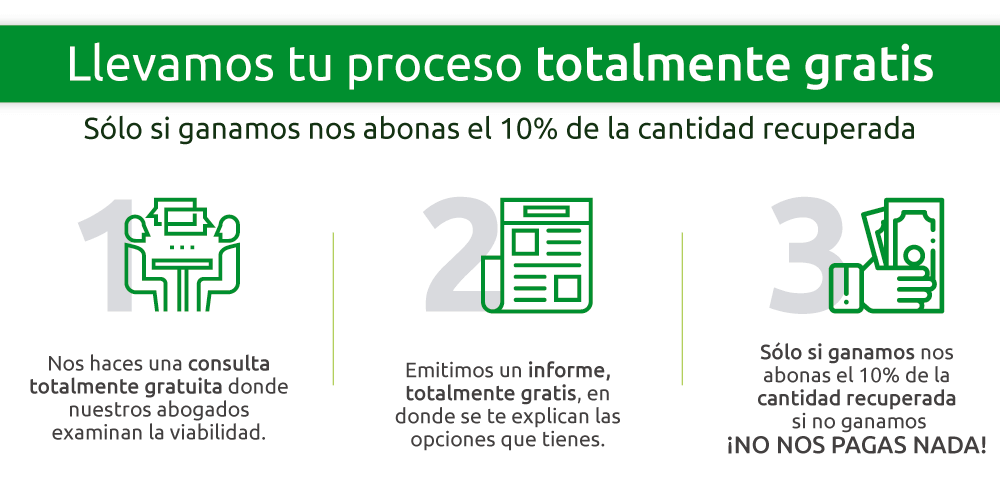

DESDE CORAZA LEGAL PODEMOS AYUDARTE

Si te has visto afectado con la contratación de un swap y tu banco nunca te habló de los riesgos, puedes reclamar. Desde Coraza Legal contamos con un departamento especializado en swaps y productos financieros complejos, por eso podemos ayudarte. Puedes contarnos tu caso sin compromiso y estudiaremos las posibilidades de éxito. No lo dudes y contáctanos.