Clausula suelo, hipoteca a tipo fijo, hipoteca multidivisa… todos estos productos financieros de existencia aparentemente reciente, han nacido bajo la sombra de la crisis económica. Hoy queremos hablarte de uno de los más complejos: los swaps o permutas financieras.

Anterior a la crisis, en 2008, el Euríbor rozaba el 5,4% y subía de mes en mes. Cientos de familias veían con desesperación que la subida de los tipos de interés de sus hipotecas era exagerada. ¿Qué más pasó por esas fechas?

Entre 2008 y 2009 más de un millón de españoles se quedaron sin trabajo. La odisea perfecta. A la vez, los bancos nutrían sus arcas con unos tipos de interés desorbitados. Pero desde hace unos años, la situación es diferente, y es que la bajada a límites históricos del Euríbor en Europa ha llegado incluso hasta niveles negativos, lo que se ha convertido en un duro golpe para los bancos, ya que los intereses que ingresaban eran cada vez más bajos. ¿Qué hicieron? Generar unos productos financieros como los que hemos mencionados más arriba: cláusula suelo, hipoteca a tipo fijo, hipoteca multidivisa o swaps. ¿El objetivo? Garantizarse unos intereses mínimos que no se vincularan con la fluctuación del Euríbor, que por esos momentos parecía que no iba a repuntar.

Los swaps, motivados por el riesgo del tipo de interés.

Un swap es un producto financiero complejo que se contrata con el fin de cubrir las subidas de tipos de interés (Euríbor) en créditos, como son los préstamos hipotecarios. Su funcionamiento es muy complejo, lo que provoca que al cliente le cueste comprenderlo de manera sencilla. Para que lo entiendas fácilmente, te ponemos un ejemplo:

Imaginémonos una empresa. Pide a su banco un crédito de 500.000 €. Por él, pagaría el tipo Euríbor más el 1 % anual.

Crédito: 500.000 € a 15 años

EMPRESA ————————-> BANCO

Euríbor + 1%

Con este tipo de interés (Euríbor), la empresa tiene la incertidumbre de que no sabe cuánto dinero tendrá que pagar, puesto que el Euríbor está en continua fluctuación (aunque lleva años muy bajo, incluso llegando a ser negativo en ocasiones). Será alto si el Euríbor sube, y bajo si el Euríbor baja.

En esta situación, para reducir el “riesgo del tipo de interés”, la empresa decide firmar con su banco un swap. Y aquí nace el acuerdo entre las partes.

Una apuesta entre el banco y el cliente

Digamos que un swap sería como coger esos 500.000 € y jugar con ellos. Es decir, de manera teórica, se trata de un juego entre banco y cliente como si de casino y jugador se tratara. Ponemos los 500.000 € en la casilla roja y puede que ganemos o perdamos. Se vende como un producto en el que todos ganan. Lo seguimos viendo con el ejemplo:

SWAP: 500.000 € a 15 años

4,50

EMPRESA ————————-> BANCO

Euríbor

EMPRESA <———————— BANCO

El swap parece disminuir el riesgo del tipo de interés de la empresa. Es decir, estamos formulando dos operaciones financieras distintas. Primero cogemos un préstamo de cierta cantidad y después contratamos un swap con esa cantidad. El banco establece a la empresa un tipo de interés fijo de 4,50% y le devuelve a la empresa el Euríbor. Pero la empresa sigue debiendo a su banco ese 1% del crédito que pidió al principio:

Crédito: 500.000 € a 15 años

EMPRESA ———————— BANCO

Euríbor + 1%

Lo que no paga es el Euríbor, porque el banco se lo devuelve a la empresa mediante el swap.

¿Qué acaba pagando la empresa?

SWAP: 500.000 € a 15 años

5,50 % (4,50 interés swap + 1% interés crédito)

EMPRESA ————————> BANCO

¿Y si el Euríbor sigue en niveles tan bajos como los actuales?

Digamos que, si la empresa sólo tuviera que hacerse cargo del crédito, tendría que pagarte intereses 0,60% (Euríbor) + 1% del tipo de interés, es decir el 1,60%.

Frente a los 5,50% que debe pagar con la contratación del swap. ¿Crees que se trata de una operación financiera recomendable? La empresa sólo saldría ganando si el Euríbor estuviera más alto del 4,50%.

Y como veis, aunque parece que está empezando a repuntar porque el mercado inmobiliario lo está haciendo, todavía le queda un largo trecho para llegar a esos niveles.

Si quieres más información sobre este tipo de producto financiero, da clic aquí.

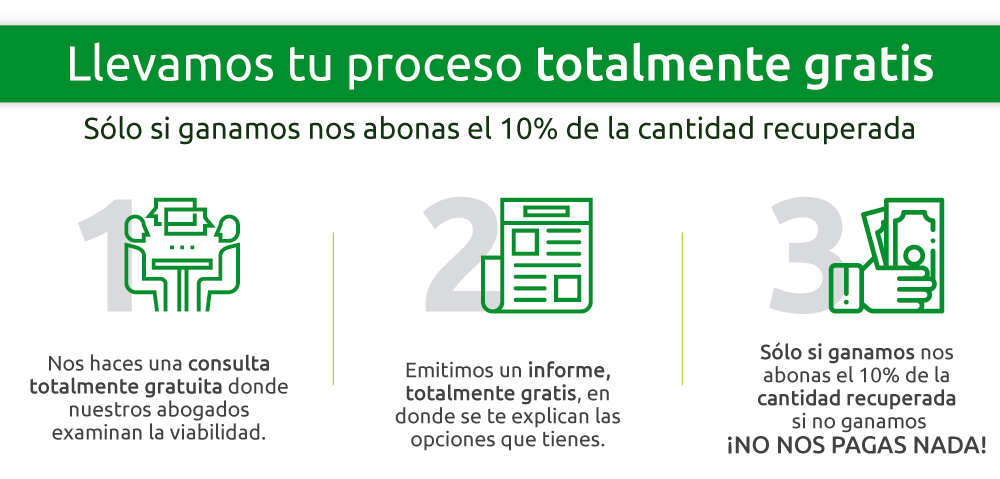

¿Necesitas reclamar?